Определение операционного и финансового цикла организации. Прогнозирование финансового цикла на основе коэффициентов инкассации. Управление дебиторской задолженностью

Непрерывность функционирования компании обеспечивается цикличностью ее воспроизводственного (или операционного) процесса. Этот процесс состоит из большого числа параллельно происходящих циклов или кругооборотов оборотных средств. Продолжительность каждого отдельно взятого операционного цикла равняется времени кругооборота всей суммы оборотных средств, которые меняют свою натуральную форму в зависимости от стадии цикла. Традиционно считается, что в ходе операционного цикла движение оборотных средств проходит следующие четыре основные стадии :

- 1) денежные средства авансируются для приобретения материально-производственных запасов;

- 2) передача материально-производственных запасов в производство, где они превращаются в запасы готовой продукции;

- 3) продажа запасов готовой продукции, которые до момента их оплаты потребителями находятся в форме дебиторской задолженности;

- 4) инкассированная дебиторская задолженность трансформируется в денежные средства.

В процессе многократно повторяемых кругооборотов авансированный капитал одновременно находится в различных формах: денежной, товарной, производственной.

Операционный цикл начинается с момента приобретения (либо заказа) материально-производственных запасов, используемых для производства и обращения (или расходования денежных средств на их приобретение при авансовой форме оплаты) и заканчивается моментом инкассации денежных средств и их эквивалентов. По сути, в течение операционного цикла финансовые ресурсы компании "омертвлены" в запасах и дебиторской задолженности.

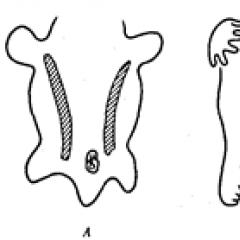

Выделяют две составляющие операционного цикла (рис. 5.1):

- – производственный цикл;

- – финансовый цикл.

Рис. 5.1.

Т – время оборота, нижними индексами обозначены названия соответствующих элементов: МПЗ – материально- производственные запасы; НПр – незавершенное производство; ГП – готовая продукция; ДЗ – дебиторская задолженность; КЗ – кредиторская задолженность

Производственный цикл представляет собой период оборота производственных запасов, начиная от момента заключения договора на поставку сырья и материалов и заканчивая моментом отгрузки произведенной из них готовой продукции.

Финансовый цикл представляет собой период оборота денежных средств, начиная с момента погашения кредиторской задолженности за сырье и материалы и заканчивая инкассацией дебиторской задолженности за готовую продукцию, изготовленную из данных сырья и материалов. Расчетная формула для финансового цикла (в днях) выглядит следующим образом:

где ПЦ– продолжительность производственного цикла, дни; – средняя продолжительность оборота дебиторской задолженности, дни; – средняя продолжительность оборота кредиторской задолженности, дни.

Управление оборотными активами направлено в первую очередь на ускорение оборота, что предполагает максимальное сокращение продолжительности операционного цикла

и его составляющих. Для решения этой задачи операционный цикл можно представить как некоторую функцию двух совокупностей факторов:

- 1) финансовых факторов:

- – политика в отношении дебиторской и кредиторской задолженности;

- – объемы и периодичность поставок сырья;

- – определение величины запасов сырья и готовой продукции и т.п.;

- 2) технологических факторов:

- – время на текущие простои;

- – время на плановый ремонт и профилактику оборудования;

- – время на подготовку производства и т.п.

Факторы первой группы могут быть оценены в денежных показателях и затем переведены в показатели времени; управление этими факторами является прерогативой планово-финансовых служб (с привлечением отделов сбыта и реализации).

Факторы второй группы зависят от технологических и аналогичных им особенностей производства; управление факторами этой группы находится в ведении инженернотехнологических служб.

Необходимо заметить, что практически все технологические факторы имеют весьма ограниченные возможности для уменьшения своих значений, объективно обусловленные технологиями, физиологией человека и т.п. Производственный цикл, продолжительность которого определяется в основном именно этими факторами, практически не поддается сокращению (по крайней мере – при условии неснижения уровня качества производимой продукции). Поэтому основное внимание уделяют использованию всех доступных возможностей сокращения финансового цикла: максимальному сокращению периода оборота дебиторской задолженности и максимальному увеличению периода оборота кредиторской задолженности (при этом необходимо контролировать выполнение сроков расчетов по кредиторской задолженности, т.е. не допускать возникновения существенных штрафных санкций).

Рассмотрим различные варианты формирования операционного цикла, их достоинства, недостатки и возможности применения.

1. "Классический" операционный цикл с наличием дебиторской и кредиторской задолженностей (рис. 5.2).

Рис. 3.2.

В рассматриваемом случае продолжительность операционного цикла будет складываться из продолжительности производственного цикла и периода оборота дебиторской задолженности. Управлять продолжительностью операционного цикла в данном случае можно, управляя продолжительностью производственного цикла, а также периодом оборота дебиторской задолженности.

2. Операционный цикл с полной оплатой "по факту" (рис. 5.3).

Рис. 3.3.

В данном случае операционный цикл полностью совпадает с производственным и, следовательно, возможности его сокращения полностью исчерпываются возможностями сокращения производственного цикла.

3. Операционный цикл с авансовой оплатой сырья и материалов и продажами в кредит (рис. 5.4).

Отличительной особенностью данного варианта операционного цикла является наибольшее, по сравнению с другими вариантами, количество возможностей для его сокращения: это достигается путем управления продолжительностью авансов, производственного цикла и оборота дебиторской задолженности. Однако продолжительность операционного цикла в данном варианте одна из самых больших.

Рис. 5.4.

4. Операционный цикл с покупками в кредит и авансовой оплатой готовой продукции (рис. 5.5).

Рис. 5.5.

Данный вариант характеризуется наименьшей продолжительностью финансового цикла, т.е. при такой форме операционного цикла для обслуживания текущей деятельности необходимо наименьшее количество денежных средств. Однако возможности сокращения продолжительности операционного цикла, так же как в варианте 2, ограничиваются только управлением продолжительностью производственного цикла.

5. Операционный цикл с покупками в кредит и продажами по факту (рис. 5.6).

Рассматриваемый вариант по совпадению операционного и производственного циклов похож на варианты 2 и 4. Отличие только в продолжительности финансового цикла.

6. Операционный цикл с закупками с оплатой по факту и дебиторской задолженностью (рис. 5.7).

Данный вариант характеризуется достаточно продолжительным финансовым циклом, что потребует большего количества денежных средств для обслуживания текущей хозяйственной деятельности.

Рис. 5.6.

Рис. 5.7.

- Для компаний, оказывающих услуги и выполняющих работы, количество стадий может быть меньше.

Александр Леднев

Заместитель генерального директора по экономике и финансам ОАО «ТрансВудСервис» (РЖД)

Журнал «Финансовый директор », №2 за 2011 год

Календарь

Выручка за период без учета НДС, руб.

Полная себестоимость отгруженной продукции, руб.

Бюджет доходов и расходов

Материальные затраты на отгруженную продукцию, руб.

Бюджет доходов и расходов

Остаток денежных средств, руб.

Прогнозный баланс

Остатки запасов сырья и материалов, руб.

Прогнозный баланс

Остатки незавершенного производства, руб.

Прогнозный баланс

Остатки готовой продукции, руб.

Прогнозный баланс

Дебиторская задолженность, руб.

Прогнозный баланс

Кредиторская задолженность по поставкам сырья и материалов, руб.

Прогнозный баланс

Прочая кредиторская задолженность, руб.

Прогнозный баланс

Промежуточные расчетные показатели

Период оборота остатков денежных средств, дн.

Период оборота запасов сырья и материалов, дн.

(МЗ х Т) : М

Период оборота незавершенного производства, дн.

(НЗ х Т) : ПС

Период оборота запасов готовой продукции, дн.

(ГП х Т) : ПС

Период инкассации дебиторской задолженности, дн.

(ДЗ х Т) : (В х 1,18)

Период оборота кредиторской задолженности по поставкам сырья и материалов, дн.

(КЗ х Т) : (М х 1,18)

Период оборота прочей кредиторской задолженности, дн.

(ПКЗ х Т) : (ПС х 1,18)

С точки зрения любого финансиста, операционный цикл — это время полного оборота всей суммы оборотных активов. Если проще, это количество дней, которое проходит с момента поступления сырья и материалов на склад компании до реализации готовой продукции. Другой, не менее важный показатель, помогающий контролировать финансовую устойчивость предприятия, продолжительность финансового цикла (время с момента оплаты сырья и материалов до поступления средств за отгруженную продукцию). Наглядно смысл операционного и финансового циклов компании представлен на схеме.

Рисунок. Финансовый и операционный циклы производственного предприятия

Рассчитать продолжительность операционного цикла (ПОЦ) можно, если воспользоваться следующей формулой (расшифровки обозначений, источники исходных данных и промежуточные показатели, используемые при расчете операционного цикла, представлены в табл. 1):

ПОЦ = ПОД + ПОМЗ + ПОНЗ + ПОГП + ПОДЗ.

Формула для вычисления продолжительности финансового цикла будет выглядеть так (расшифровка обозначений — в табл. 1):

ПФЦ = ПОЦ — ПОКЗ — ПОПКЗ.

Опыт практика

Михаил Кацнельсон, вице-президент по финансам и экономике ЗАО «Ланч»

Мы бюджетируем и отслеживаем на ежемесячной основе показатели обоих циклов, а отдельные составляющие — еженедельно. Если есть превышение нормативов, то предпринимаем необходимые шаги. Финансирование оборотных средств происходит максимально за счет «кредиторки», а остаток за счет краткосрочных кредитных инструментов (овердрафтов и кредитных линий), так как использование собственного капитала более выгодно в инвестиционной деятельности (открытие новых точек, ERP-системы и т.д.).

Располагая сведениями о продолжительности финансового цикла, несложно определить реальную потребность предприятия в средствах, необходимых ему для финансирования процесса изготовления и реализации продукции. Рассчитывается общая потребность в оборотных средствах как произведение операционного цикла на среднедневные расходы (отношение производственной себестоимости (ПС) к количеству календарных дней в периоде (Т)). Источником финансирования оборотных средств может быть как собственный, так и заемный капитал. Собственно, это не ново, кредиты на пополнение оборотных средств — нормальная практика многих компаний. Но из-за того, что предприятия зачастую прикидывают на глазок, сколько денег взять займы у банка, более того, просят суммы с запасом, снижается рентабельность бизнеса.

Итак, после того как определен порядок вычисления операционного и финансового циклов, можно переходить к модели управления финансовой устойчивостью компании.

Модель управления финансовой устойчивостью

Все что потребуется для создания модели, с помощью которой финансовый директор сможет спланировать и оценить приемлемость уровня текущей ликвидности, рассчитать потребность в краткосрочных займах на пополнение оборотных средств, — это информация из бюджета доходов и расходов (БДР), а также некоторые прогнозируемые значения балансовых статей. Обязательное требование — помесячная разбивка в бюджетах. Чем чаще будет осуществляться контроль исполнения бюджетов и как следствие контроль над финансовой устойчивостью предприятия, тем лучше. Какие конкретно статьи из бюджета доходов и расходов и прогнозного баланса потребуются для расчетов, показано в таблице 2. А также предстоит рассчитать показатели оборачиваемости и определить продолжительность финансового и операционного циклов (см. табл. 3).

Когда все необходимые исходные данные получены, можно приступать к расчету показателей модели управления финансовой устойчивостью бизнеса (см. табл. 4). Для финансового директора в ней будут наиболее важны такие показатели, как:

Потребность в краткосрочных кредитах, привлекаемых на пополнение оборотных средств;

Плановое значение коэффициента текущей ликвидности.

Потребность в краткосрочных кредитах определяется как разница между суммарной потребностью в оборотных средствах за период (о расчете которого было подробно рассказано выше) и собственным оборотным капиталом.

А расчет планового значения коэффициента текущей ликвидности (Ктл) может быть выполнен по следующей формуле:

Плановый Ктл = Продолжительность операционного цикла х Среднедневной расход средств / Краткосрочные пассивы.

Таблица 2. Исходные данные для построения модели финансовой устойчивости, тыс. руб.

|

Источник |

Дата, на которую представлены данные |

||||

|

Денежные средства | |||||

|

Дебиторская задолженность | |||||

|

Запасы сырья и материалов, нетто | |||||

|

Незавершенное производство | |||||

|

Запасы готовой продукции, нетто | |||||

|

Авансы выданные (кроме авансов по основным средствам) | |||||

|

Коммерческая кредиторская задолженность | |||||

|

Постоянные пассивы (долги по зарплате и налогам) | |||||

|

Авансы полученные — внешние | |||||

|

Выручка от реализации, без НДС | |||||

|

Сырье и материалы на реализованную продукцию | |||||

|

Себестоимость реализованной продукции | |||||

|

Количество дней в периоде |

Календарь | ||||

Таблица 3. Данные об оборачиваемости, дн.

|

Показатели | |||||

|

«Дебиторка» | |||||

|

Денежные средства | |||||

|

Авансы выданные* | |||||

|

Запасы сырья | |||||

|

Незавершенное производство | |||||

|

Запасы готовой продукции | |||||

|

Авансы полученные | |||||

|

«Кредиторка» по поставкам сырья и материалов | |||||

|

Прочая «кредиторка» | |||||

|

Операционный цикл | |||||

|

Финансовый цикл | |||||

* За исключением авансов по основным средствам.

Таблица 4. Модель управления финансовой устойчивостью бизнеса

|

Показатели |

Дата, на которую выполнены расчеты |

||||

|

Среднедневной расход средств, тыс. руб. | |||||

|

Общая потребность в оборотных средствах, тыс. руб. | |||||

|

Краткосрочные пассивы, тыс. руб. | |||||

|

Потребность в финансировании оборотных средств, тыс. руб. | |||||

|

Собственный оборотный капитал, всего, тыс. руб. | |||||

|

Потребность в краткосрочных кредитах, тыс. руб. | |||||

|

Плановая текущая ликвидность, ед. | |||||

Предложенная модель позволяет отследить, как изменения операционного и финансового циклов влияют на значение коэффициента текущей ликвидности. Например, из таблицы 4 видно, что в I квартале у компании достаточно высокое значение коэффициента текущей ликвидности — 1,9. После I квартала ситуация кардинально меняется. Компания пересмотрела условия работы с поставщиками — от них была получена отсрочка платежа на два месяца вместо одного. И соответственно текущая ликвидность снизилась до 1. Это означает, что предприятие может обходиться практически без собственного оборотного капитала.

Но, как видно из таблицы 4, в августе и сентябре, когда компания наращивала запасы сырья, роста ликвидности не происходит. Наоборот, значение коэффициента снижается с 1,9 до 1,5. Это объясняется тем, что приобретение дополнительных запасов сырья планируется профинансировать за счет краткосрочной задолженности.

Мнение практика

Дмитрий Костылев, финансовый директор ТД «Олант»

Согласен с автором. Нужно тщательно планировать возможные изменения оборачиваемости, в первую очередь «кредиторки», «дебиторки» и запасов. Если это правило не будет соблюдаться, тогда даже в случае положительной операционной доходности у компании будут просроченные обязательства перед поставщиками, что может повлечь за собой ухудшение условий товарного кредитования со стороны поставщиков. Кроме того, банки, как правило, требуют наличия собственного оборотного капитала. Правда, исторически это относится в первую очередь к компаниям, ведущим оптовую торговлю (необходимо создавать резерв под просроченную дебиторскую задолженность). В нашей компании мы в первую очередь обращаем внимание на регулирование необходимого соотношения периодов оборота кредиторской задолженности поставщикам, с одной стороны, и товарных запасов и дебиторской задолженности по взаиморасчетам с покупателями — с другой. Период оборота этих видов оборотных активов должен быть не ниже периода оборота «кредиторки». Причем практический результат будет, если детализировать аналитику до торговой марки и товарной категории. Особенно это правило важно для обширного ассортимента в несколько десятков и сотен тысяч наименований товара.

В заключение стоит отметить, что понимание сути операционного и финансового циклов дает всю необходимую информацию для расчета потребности в собственных оборотных средствах. Но для этого финансовый директор должен разбираться в сути бизнеса, понимать, как выстроены бизнес-процессы предприятия, насколько они оптимальны и есть ли резервы для их оптимизации.

И еще. При проведении расчетов необходимо учитывать тот факт, что величина собственных оборотных активов постоянно изменяется в течение года, поэтому важно вести постоянный мониторинг изменения параметров модели, ежемесячно сопоставляя плановые и фактические показатели. Предложенная в статье система как нельзя лучше подходит для этих целей. А для того чтобы не только финансовый директор понимал всю значимость и важность сроков финансового и операционного циклов, их влияние на финансовую устойчивость бизнеса, будет нелишним установить за каждый элемент операционного цикла ответственность руководителей. Сделать это можно, если увязать существующую систему бонусов и премий с соответствующими показателями.

Текущую деятельность организации можно представить в форме непрерывного кругооборота активов. Ресурсы трансформируются и превращаются из одной формы в другую – от оплаты сырья и материалов поставщикам до изготовления готовой продукции, образования дебиторской задолженности и возврата средств от покупателей. Данная взаимосвязь характерна не только для производства, но и для выполнения различных работ или оказания услуг. Как определить продолжительность финансового цикла? Формулы расчетов и готовые инструменты для анализа и контроля этого показателя – далее.

Период финансового цикла

В экономике финансовый цикл предприятия – это временной период полного оборота собственных оборотных средств. Началом считается приобретение материалов, завершением – получение расчетов от покупателей. Иными словами, длительность финансового цикла обозначает период, который начинается с момента оплаты поставщикам за материалы – момент погашения кредиторской задолженности, и заканчивается в момент получения денег от покупателей за отгруженную продукцию – момент погашения дебиторской задолженности.

Чем короче этот период, тем быстрее в организацию возвращаются затраченные средства. Тем больше оборотов могут совершить финансы. А поскольку погашение дебиторской задолженности включает оплату наценки, тем больше прибыли в результате получает предприятие.

Расчет финансового цикла

В процессе расчета требуются данные о периодах оборачиваемости кредиторских и дебиторских долгов, а также запасов. Как правило, эти сведения берутся пользователями из бухгалтерских программ – к примеру, 1С. Сводные учетные данные можно найти в оборотно-сальдовой ведомости за требуемый период, в анализах счетов и других регистрах.

Финансовый цикл = Период оборота запасов + Период оборота ДЗ – Период оборота КЗ,

- Период оборота запасов – он же производственный цикл;

- ДЗ – дебиторская задолженность;

- КЗ – кредиторская задолженность.

Или формулу расчета можно представить в таком виде:

Финансовый цикл = 360 / КОЗ + 360 / КОДЗ – 360 / КОКЗ,

- КОЗ – коэффициент оборачиваемости запасов.

- КОДЗ – коэффициент оборачиваемости дебиторской задолженности.

- КОКЗ – коэффициент оборачиваемости кредиторской задолженности.

Чем больше показатель финансового цикла, тем медленнее средства возвращаются в компанию и тем больше потребность бизнеса в деньгах. Если образуется отрицательный финансовый цикл, это значит, что:

- Поставщики продукции настолько лояльные, что готовы ждать не только пока ваше предприятие произведет продукцию из их сырья и реализует ее, но даже не требуют оплаты за сырье пока ваше предприятие не получит оплаты от покупателей продукции, которая была произведена из этого сырья. Такие поставщики бывают – но, это всегда связные стороны, например другая фирма вашего же учредителя.

- У вас ошибка в расчете финансового цикла, и она связана с тем, что период оборота запасов не отражает реальную продолжительность производственного цикла. Возможно предприятие производит услуги, а возможно вы учли только период оборота материалов и забыли про период оборота незавершенного производства и готовой продукции. Возможно у вас нет остатков незавершенного производства на конец месяца, но тем не менее расходуется какое-то время на производство продукции из сырья, но из ежемесячной бухгалтерской отчетности эту цифру рассчитать нельзя.

Если поставщик все же не является связной стороной, а финансовый цикл отрицательный и ошибки в расчетах нет, значит это просроченная задолженность перед поставщиком, и ваше предприятие не имеет возможности получит кредит в банке, чтобы своевременно расплатиться с поставщиками. Это очень печальная ситуация, поскольку поставщики либо перестанут работать дальше с вашей компанией и нарушиться непрерывность деятельности организации, либо и вовсе подадут на банкротство вашей организации.

Если у вас при отрицательном финансовом цикле имеется остаток денежных средств, достаточный для погашения наиболее срочных долгов перед поставщиками и показатели ликвидности в норме это однозначно говорит о работе со связными сторонами и намеренной неоплате долгов кредиторам.

Работа со связными сторонами в качестве поставщиков продукции в краткосрочной перспективе это не так страшно. Однако если тенденция сохраняется длительное время, возникают проблемы с ликвидностью и платежеспособностью, поскольку бизнес становится полностью зависимым от заемных средств, включая рост кредиторской задолженности и отсутствие собственного страхового запаса. Предприятие в этом случае не имеет мотивации к ускорению оборачиваемости дебиторской задолженности и запасов и работает неэффективно, т.к. бесплатно кредитуется за счет других компаний учредителя.

На многих предприятиях сферы услуг специфика бизнеса такова, что производственный цикл затруднительно рассчитать на основе показателей финансовой отчетности. При расчете финансового цикла на производственных предприятиях (обычно материалоемких) для расчета производственного цикла используется показатель оборачиваемости запасов. Доходы же предприятий сферы услуг прямо не связаны с оборачиваемостью их запасов, которые представлены в основном канцелярией и прочими материалами, используемыми для поддержки офисных помещений, поэтому основываясь на показателе оборачиваемости материальных запасов невозможно судить о величине производственного цикла. Таким образом, пользуясь обычными подходами к расчету финансового цикла в таких компаниях можно необоснованно пренебречь производственным циклом и придти к неверному результату (финансовый цикл может получиться отрицательным).

Поскольку производственный цикл представляет собой период времени между моментами начала и окончания производственного процесса применительно к конкретному изделию в пределах одного предприятия, то для определения его величины можно взять среднюю продолжительность выполнения одного заказа.

За это время компания несет определенные затраты, связанные с расходами на трудовые ресурсы, технологическое обслуживание оборудования и т.д. Поскольку компании оказывают услуги разных типов, цены на которые также неодинаковы, то по каждому виду услуг нужно случайно выбрать несколько заказов, а затем определить средневзвешенную продолжительность выполнения заказа. В качестве весов можно использовать долю продаж заданного типа в общем объеме продаж.

К примеру, рассмотрим 2 модели управления предприятием. Одна из них будет эффективной, вторая – нет. Чтобы понять, как взаимосвязаны расчетные показатели, приведем данные в таблице. После определим финансовый цикл.

Таблица 1. Расчет на примере эффективного управления – финансовый цикл стремится к нулю.

Таблица 2. Расчет на примере неэффективного управления – финансовый цикл меньше нуля.

Из таблиц видно, на расчет финансовый цикл влияет множество условий, а не только период оборота кредиторский задолженности. Общий анализ показателя нужно проводить факторным методом, который включает периоды оборота запасов, дебиторской и кредиторской задолженности.

Особенно важно это для компаний, оказывающих услуги. У таких организаций отсутствует готовая продукция, а значит расчет производственного и финансового цикла нужно делать по другому принципу. Когда предприятие реализует потребителям услуги, производственным циклом считается длительность оказания отдельной услуги, то есть период исполнения одного заказа.

При традиционной методике расчетов через оборачиваемость запасов, у таких фирм будет отрицательный финансовый цикл, что в корне не верно. Чтобы получить корректные результаты, за производственный цикл нужно брать промежуток времени от даты фактического оказания услуги до даты получения оплаты от заказчика.

Как выполнить анализ финансового цикла

Следовательно, финансовый цикл – разница в календарных днях между получением денег от наших покупателей и перечислением средств поставщикам. Кругооборот оборотных средств включает 3 основных стадии – заготовительно-снабженческую с образованием дебиторки, производственную и сбытовую с образованием кредиторки. Если объединить первые 2 стадии, получается операционный цикл. В процессе анализа наиболее трудоемко повлиять на производственный цикл, так как нельзя изготовить продукцию без предварительного приобретения сырья и материалов.

Максимально тесно взаимосвязаны операционный и финансовый цикл. Чем короче первый, тем быстрее в организацию поступают средства от расчетов с покупателями. Растет объем входящих денежных потоков, уменьшается потребность в дополнительном финансировании и кредитовании. Оборотные активы совершают большее число ежегодных оборотов, на каждый рубль вложенных денег компания получает больше прибыли.

Чтобы эффективно управлять финансовым циклом, во-первых, нужно проводить анализ показателей ФЦ в динамике, за несколько периодов и по составляющим факторам. Во-вторых, следует разрабатывать меры по оптимизации управления. Практически хорошие результаты приносят следующие действия:

- Снижение периода производственного цикла – выполняется за счет сокращения периода закупки материалов, модернизации производства и оборудования, сведения к минимуму времени хранения готовой продукции на складах. Оптимизации поможет метод XYZ анализа, управление складскими запасами, автоматизация процессов логистики, анализ рынка и изменений спроса и т.д.

- Сокращение периода погашения дебиторских обязательств – разработку кредитной политики нужно вести с учетом максимально быстрой собираемости долгов без повышения чрезмерного давления на покупателей. Для ускорения продаж следует использовать различные стимулирующие меры, включая скидки, отсрочку и рассрочку платежей и пр. Обязательным условием контроля долгов становятся проведение регулярных сверок с покупателями, ранжирование обязательств по срокам возникновения и объемам, недопущение просрочки по расчетам.

- Увеличение периода исполнения кредиторских обязательств – оптимальные сроки расчетов достигаются за счет заключаемых договоров, включая поиск таких поставщиков, которые готовы сотрудничать на максимально выгодных условиях. Управление исходящими денежными потоками нужно выстроить согласно платежному календарю погашения кредиторки, чтобы исключить человеческий фактор и расчеты «по звонку».

Вывод: управление продолжительностью финансового цикла – это эффективный и действенный инструмент обеспечения предприятия собственными средствами. Чтобы достичь результатов на практике, а не в теории, нужно стремиться к сокращению периода финансового цикла не на разовой основе, а на регулярной основе. Для этого при управлении внедряются оптимальные бизнес-процессы, которые требуют постоянного анализа и контроля. В качестве ежедневных помощников рекомендуется использовать Excel-модели, 1С и управленческий учет.

Финансовая модель для анализа продолжительности финансового цикла

На нашем сайте вы можете бесплатно скачать финансовую модель для анализа продолжительности финансового цикла на основе бухгалтерских данных 1С. Ключевой особенностью данной модели является то, что показатели финансового цикла рассчитываются на основе проводок бухгалтерского учета. Например, у вас 10 покупателей продукции – и по каждому на отчетную дату есть дебиторская задолженность. По двум покупателям задолженность сомнительная и просроченная, оплат нет уже год, но в учете не отражен резерв по сомнительным долгам. Два покупателя оплачивают продукцию в течение 30 дней, еще два – в течении 45 дней, остальные – в течение 90 дней. Если вы рассчитаете период оборота дебиторской задолженности на основе отчетности разделив общую величину дебиторской задолженности на выручку, то получите средний период оборота задолженности где-то 90 – 120 дней.

Наша финансовая модель исключит из расчета сомнительную задолженность, даже если по ней не начислены резервы, поскольку считает оборачиваемость по каждому контрагенту и исключает из расчета тех, по которым оборачиваемость слишком низкая. В результате вы узнаете в течение какого времени поступают денежные средства от погашения задолженности платежеспособными контрагентами. При этом оборачиваемость будет рассчитана с учетом удельного веса выручки каждого контрагента в общей сумме выручки. Если 2 контрагента, которые платят в течение 30 дней генерируют 90% выручки, а остальные 6 контрагентов – оставшиеся 10%, то финансовый цикл будет равен 30 дней по данным нашей финансовой модели.

Кроме того, программа позволяет контролировать изменение продолжительности финансового цикла на ежемесячной основе и производить факторный анализ. То есть, определяет за счет чего увеличился или уменьшился финансовый цикл. Вызвано ли это изменение ускорением оборачиваемости дебиторской задолженности, или оптимизацией работы с поставщиками и замедлением оборачиваемости кредиторской задолженности за счет укрупнения лотов. Она позволяет на одном графике контролировать взаимосвязь периода оборота дебиторской задолженности, запасов и кредиторской задолженности на ежемесячной основе.

Для нормальной деятельности предприятия оборотный капитал (активы) должен находится на всех стадиях производственного (операционного) цикла и во всех формах (товарной, производственной и денежной). Отсутствие любого элемента оборотных активов на одной из стадий приводит к остановке производства. Если товар продают в кредит, то предприятию необходимы оборотные средства для покрытия дебиторской задолженности до тех пор, пока покупатели не внесут плату за продукцию.

Полный цикл оборота оборотных активов измеряют временем с момента закупки сырья и материалов у поставщиков до оплаты продукции потребителями. Предприятие далеко не всегда получает денежные средства от покупателей на момент платежа поставщикам за сырье и материалы. Поэтому и возникает проблема управления оборотными активами.

Производственный цикл организации характеризует период полного оборота оборотных средств, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов на предприятии и заканчивая выпуском готовой продукции.

Продолжительность производственного цикла предприятия определяется по формуле:

ППЦ = ПО ПЗ + ПО НЗП + ПО ГП

ПО ПЗ - период оборота запасов сырья, материалов и полуфабрикатов, дней;

ПО НЗП - период оборота незавершенного производства, дней;

ПО ГП - период оборота запасов готовой продукции, дней.

Финансовый цикл - это промежуток времени между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей. Другими словами, это период, в течение которого денежные средства, вложенные в оборотные активы, совершат один полный оборот.

Продолжительность финансового цикла в организации определяется по формуле:

ПФЦ = ППЦ + ПО ДЗ - ПО КЗ

ПО ДЗ - средний период оборота дебиторской задолженности, дней;

ПО КЗ - средний период оборота кредиторской задолженности, дней.

Операционный цикл характеризует общее время, в течение которого денежные средства омертвлены в запасах и дебиторской задолженности. Поскольку организация оплачивает счета поставщиков с временным лагом, то финансовый цикл меньше операционного на период времени обращения кредиторской задолженности. Операционный цикл характеризует период оборота общей суммы оборотных средств организации и рассчитывается по следующей формуле:

ПОЦ = ППЦ + ПО ДЗ

ПО ДЗ - продолжительность оборота дебиторской задолженности, дней.

Управление финансовым циклом представляет собой основное содержание управления финансами предприятия и его денежными потоками. Оптимизация финансового цикла - одна из главных целей деятельности финансовых служб предприятия.

Очевидно, что пути сокращения финансового цикла связанны с сокращением производственного цикла, уменьшением времени оборота дебиторской задолженности, увеличением времени оборота кредиторской задолженности.

Сокращение операционного и финансового циклов - положительная тенденция управления капиталом, которая может произойти в результате:

Сокращения времени производственного процесса (периода хранения МПЗ);

Рационального снижения длительности изготовления готового продукта и периода его хранения на складе;

Использования прогрессивных форм материально-технического снабжения;

Ускорения оборачиваемости дебиторской задолженности;

Замедления оборачиваемости кредиторской задолженности.

Многие компании находились в неприятных ситуациях, связанных с внезапным извлечением средств из оборота. Выход из них крайне сложен и может сопровождаться большими потерями.

Актуальность вопроса

Зачастую директор принимает решение о снятии сумм со счета для финансирования какого-либо проекта, предполагая его окупаемость и возможность погашения обязательств за счет этого перед поставщиками. Между тем, как показывает практика, сценарий в таких ситуациях стандартный. Спустя некоторое время выясняется, что своих средств на оплату поставленного материала и сырья не хватает. Соответственно, приходится срочно искать дополнительные источники, просить дебиторов погасить их задолженность раньше срока, договариваться с банками и так далее. Аналогичные случаи имели место и в крупных корпорациях, необдуманно изменявших условия расчета с поставщиками и предоставление покупателям отсрочек платежей. Для этого с контрагентами заключались новые контракты. Их суть заключалась в отказе от использования отсрочек в обмен на уменьшение закупочной цены товара. Вместе с этим покупатели приобретали продукцию по увеличенной реализационной стоимости. Однако им предоставлялась при этом вдвое большая, чем раньше, отсрочка. Спустя несколько месяцев, компании начинали сталкиваться с острым недостатком оборотных средств. Соответственно, им приходилось срочно кредитоваться в банках. У компании не будет возникать проблем с недостатком оборотных активов, если руководство начнет жестко контролировать пропорции между собственным и заемным капиталом, посредством которого осуществляется финансирование Для этого необходимо выработать эффективную модель управления. Она предполагает планирование продолжительности операционного и Кроме этого, потребуется определить текущую ликвидность.

Операционный цикл предприятия

Он включает в себя несколько процессов. В течение него осуществляется, в частности, закупка материалов и сырья, создание продукции, ее реализация, а также погашение задолженности (при наличии). Проще говоря, в ходе операционного цикла совершается полный оборот активов.

Ключевые элементы

В рамках операционного цикла выделяются следующие компоненты:

- Полный оборот МПЗ. Его называют также производственным циклом. Он показывает среднее количество дней, которые необходимы для перевода сырья и материалов в готовую продукцию. Соответственно, начинается он с момента поступления запасов на склад и завершается при отгрузке готовых изделий потребителю.

- Оборот дебиторской задолженности. Он представляет собой средний промежуток времени, необходимый для погашения обязательств покупателями, которые приобрели продукцию в кредит.

- Оборот кредиторской задолженности. Он представляет собой промежуток времени, в течение которого компания рассчитывается по своим обязательствам перед другими организациями.

Операционный и финансовый цикл

Оборот МПЗ

Эффективность управления зависит от соотношения продолжительности финансового и производственного цикла. Последний включает в себя периоды оборота:

- Сырьевых запасов.

- Незавершенного производства.

- Запасов готовых изделий.

Производственный и операционный цикл

Для их определения используются соответствующие уравнения. Для вычисления продолжительности производственного цикла используется следующее равенство:

ПЦ = ПОгп + ПОнзп + ПОпз, где:

- ПОпз - количество дней, затрачиваемых на оборот запасов полуфабрикатов, материалов, сырья;

- ПОнзп - число дней оборота незавершенного производства;

- ПОгп - продолжительность оборота запасов готовых изделий (продукции) в днях.

Расчет операционного цикла осуществляется с использованием найденного выше параметра. Кроме этого, в вычислении применяется величина, характеризующая средний срок оборота задолженности дебиторов. Их сумма будет показывать, сколько продолжается операционный цикл. Формула выглядит так:

ОЦ = ПОдз + ПЦ.

Взаимосвязь показателей

При анализе структуры имеющихся у компании оборотных средств становится явной важность временных характеристик для обеспечения эффективного управления капиталом. Особое значение при этом имеет распределение потребности фирмы в оборотных активах в конкретные периоды. Для расчетов используется методика, основанная на продолжительности финансово-эксплуатационного цикла и предполагаемых расходов на текущую деятельность. Первый показатель включает в себя время на поставку, изготовление и сборку изделий, их реализацию, ожидание погашения задолженности покупателей. Финансовый цикл - продолжительность обращения наличности - является периодом, на протяжении которого средства не участвуют в обороте. Его длительность можно определить следующим образом. Из показателя, характеризующего операционный цикл, вычитается время обращения задолженности перед кредиторами. Управление осуществляется для сокращения периода, в котором средства не задействованы. При уменьшении продолжительности финансового цикла, соответственно, время использования своих оборотных средств становится меньше.

Особенности дебиторской задолженности

Обязательства контрагентов выступают как неотъемлемый элемент работы любой компании. Большая доля дебиторской задолженности в общей системе активов существенно снижает ликвидность и платежеспособность фирмы, повышая при этом риск потерь. Операционный цикл современной компании предполагает динамичность совершаемых сделок. В существующих сегодня условиях большое внимание необходимо уделять задолженности дебиторов. Зачастую она определяется как компонент оборотного капитала. Этот элемент представляет собой конкретные требования к организациям и гражданам, касающиеся оплаты услуг, продукции или работы. Имеет место также тенденция, в рамках которой дебиторская задолженность отождествляется с коммерческим кредитом. Как правило, экономическая выгода от таких обязательств выражена в том, что компания, совершая операционный цикл, предполагает получить деньги или эквиваленты. при этом может признаваться как актив, если есть вероятность ее погашения. Если же она отсутствует, сумма обязательств подлежит списанию.

Управление устойчивостью

Для создания эффективной модели необходимы сведения из бюджета расходов и доходов, некоторые прогнозируемые показатели балансовых статей. В качестве обязательного требования выступает помесячная разбивка. Чем будет чаще контролироваться процесс исполнения бюджета и, следовательно, платежеспособность компании, тем лучше. При разработке модели также потребуются значения оборачиваемости, показатели продолжительности операционного и финансового циклов. Особую важность будут иметь такие величины, как:

- Потребность в краткосрочных займах, привлекаемых для пополнения оборотных средств.

- Запланированное значение коэффициента ликвидности на текущий момент.

Первый показатель определяется в виде разницы между общей потребностью в оборотном капитале и собственными средствами. Расчет плановой величины Ктл можно осуществить следующим образом:

Ктл = ПОЦ х средний расход средств в день/краткосрочные пассивы.

Данная модель позволяет понять, как ОЦ и ФЦ влияют на показатель коэффициента.

Заключение

Каждый руководитель должен четко понимать, что собой представляет операционный цикл и период оборота средств. Благодаря этому он может получить всю необходимую информацию для определения потребности в собственных активах. Кроме этого, нужно разбираться в самой сути бизнеса, понимать, как выстраиваются процессы внутри компании, насколько они оптимальны, существуют ли резервы для оптимизации. В ходе выполнения расчетов необходимо также учитывать, что размер своих оборотных активов непрерывно меняется на протяжении года. В этой связи каждый месяц при сопоставлении фактических и плановых показателей следует постоянно вести мониторинг корректировки параметров модели. Чтобы понимание значимости и важности сроков циклов было не только у финансового директора, целесообразно определить для каждого элемента ответственность руководителей подразделений. Это можно сделать, увязав действующую в организации систему премий и бонусов с требуемыми показателями.