Представительские расходы нормируются. Представительские расходы: гуляем для дела. Порядок признания представительских расходов

| Наименование расходов | Стоимость в тенге |

| 1. Затраты на проведение официальных обедов, ужинов производятся для делегаций из расчета на одного человека в день. Затраты на проведение официальных обедов, ужинов с участием Президента Республики Казахстан, Премьер-министра Республики Казахстан, Государственного секретаря Республики Казахстан, Министра иностранных дел и представителей палат Парламента Республики Казахстан из расчета на одного человека в день. | до 6500 до 12500 |

| 2. Буфетное обслуживание во время переговоров, мероприятий культурной программы из расчета на одного человека в день. | до 1040 |

| 3. Оплата труда переводчика (кроме синхронного перевода), не состоящего в штате государственного органа, принимающего делегацию из расчета почасовой оплаты. | до 700 |

| 4. Оплата транспортных затрат на обслуживание иностранных делегаций автомобильным транспортом предусматривается в планах финансирования из расчета почасовой оплаты. | до 1200 |

Не относятся к представительским расходам, не подлежат вычету расходы на организацию банкетов, досуга, развлечений или отдыха.

Примечание:

1. Во время проведения официальных обедов, ужинов количество участников со стороны Республики Казахстан не должно превышать количество участников со стороны иностранных делегаций.

2. При составе делегации свыше 5 человек количество сопровождающих лиц и переводчиков, обслуживающих делегацию (кроме синхронного перевода), должно определяться из расчета 1 переводчик или сопровождающий не менее чем на 5 членов делегации.

Списание представительских расходов на вычеты производится в пределах смет организации и только при наличии оправдательных первичных документов (фискальные кассовые чеки, товарные чеки) и документов, в которых должны быть указаны: дата и место, программа проведения деловой встречи, приглашенные лица, участники со стороны организации, величина расходов.

Сверхнормативные расходы покрываются за счёт чистого дохода юридического лица при наличии документального оформления или относятся на доход физических лиц — подотчетных лиц.

В случае если подтверждающие документы отсутствуют либо не обеспечивают достоверности расходов, то эти суммы относятся на доходы физического лица и облагаются индивидуальным подоходным налогом.

В случае установления списания с подотчета сумм без оправдательных документов эти суммы также облагаются подоходным налогом с наложением административного штрафа на первого руководителя и бухгалтера.

К личным доходам подотчетных лиц бывают отнесены расходы на представительские мероприятия в случаях:

— отсутствия утверждения смет;

— отсутствия перечня лиц, участвующих в совещаниях сторон;

— отсутствия отчетных документов.

Для отражения сумм командировочных и представительских расходов предназначено Приложение 12 ʼʼРасходы по реализованным товарам (работам, услугам)ʼʼ к Декларации.

Представительские расходы представляют собой затраты, которые направлены на организацию приемов для представителей различных компаний, которые приезжают для проведения переговоров о сотрудничестве с фирмой. Также сюда относятся не только какие-либо приемы, но и встречи, которые связаны с основной деятельностью компании, а также на которые приходится тратить средства.

Данные расходы не относятся к основным, поскольку не участвуют в основной деятельности предприятия. Сюда в первую очередь относятся затраты, которые необходимы для организации различных приемов, а также расходы, которые приходится нести налогоплательщику в связи с обслуживанием представителей различных компаний, с которыми заключен договор о сотрудничестве.

В каком размере нормируются представительские расходы в 2017 году

На эти расходы никаким образом не влияет место, где проводятся официальные мероприятия, поэтому они причисляются к представительским в любом случае.

Основные виды представительских расходов

Учет данных расходов должен вести бухгалтер организации, а для этого он должен знать, какие расходы можно причислить к представительским.

К ним относятся затраты на:

- организацию и проведение приема, который может быть выражен в виде завтрака, обеда или вечера, а проводиться он должен для официальных лиц, которые участвуют в переговорах с компанией и являются представителями других организаций;

- буфетное обслуживание, которое необходимо во время проведения переговоров;

- обеспечение перевозки представителей других компаний к месту проведения официальных мероприятий;

- оплату услуг различных переводчиков, если в них в процессе переговоров возникает необходимость.

Нельзя относить к представительским расходам те затраты, которые были направлены на организацию отдыха сотрудников компании или представителей других фирм, а также на лечение или профилактику каких-либо болезней.

Сами расходы должны относиться к прочим расходам, а размер представительских расходов не может быть больше, чем 4% от затрат на оплату труда в конкретном периоде.

Нельзя признавать представительскими те затраты, которые были направлены на организацию приема, на котором никаким образом не затрагивалась основная деятельность компании налогоплательщика. Поэтому нередко налоговые органы сомневаются в том, что налогоплательщик правильно причислил затраты к определенной категории, поэтому приходится официально и документально подтверждать данный факт.

Документальное оформление представительских расходов

Не существует каких-либо специфических документов, с помощью которых осуществляется подтверждение представительских расходов.

Поэтому для целей налогообложения можно использовать любые первичные документы, выступающие в качестве подтверждения данных затрат. К ним относятся всевозможные отчеты, которые должны быть в обязательном порядке утверждены руководством компании, а также здесь могут быть указы или счета, запросы или договоры. Любые затраты должны быть в обязательном порядке подтверждены только первичной документацией, а в ином случае налоговые органы имеют право отказать в причислении их к представительским.

НДС и представительские расходы

Налог на добавленную стоимость должен уплачиваться только тогда, когда организация передает своим клиентам какие-либо товары или оказывает услуги, которые предоставляются не на бесплатной основе. Поэтому представительские расходы никаким образом не связаны с НДС, поэтому не облагаются данным налогом.

Оформление и нормирование расходов

Представительские расходы нормируются в размере 4% от суммы заработной платы всех работников организации за определенный период. Однако каждая организация может самостоятельно утверждать приказом генерального директора специальные нормативы. Дополнительно назначаются определенные ответственные лица, которые занимаются этими расходами. Также данные затраты нуждаются в правильном и грамотном оформлении, а занимается этим специальное официальное лицо, обладающее соответствующими полномочиями.

Для этого составляется специальный отчет, в котором имеется дата проведения какого-либо мероприятия, место его осуществления, количество приглашенных гостей, программа встречи, а также сумма представительских расходов, которые понадобились для проведения приема. К этому отчету в обязательном порядке нужно приложить первичные документы, выступающие в качестве подтверждения затрат. К ним можно отнести чеки или акты, а также другие документы. Дополнительно в отчете рекомендуется указать, в каких целях проводилось определенное мероприятие, а также были ли они достигнуты.

Учет расходов

Списание представительских расходов может быть произведено только в случае, если они являются официальным и подтвержденными документами, а также обоснованными и правильно учтенными. Только в этом случае данные затраты могут уменьшить налогооблагаемую прибыль, в результате чего будет существенно снижен налог на прибыль. Однако сумма данных расходов должна находиться в определенных нормированных пределах, а в ином случае нельзя будут уменьшить налог. Сумму налога на добавленную стоимость по данным расходам, которые уменьшают прибыль до налогообложения, можно принимать к вычету, что существенно экономит затраты компании.

Поэтому каждая крупная компания, которая занимается деятельностью, связанной с работой с большим количеством партнеров, должна знать, каким образом нужно оформлять представительские расходы, каков их размер должен быть, а также какие документы должны иметься, чтобы эти расходы были приняты к вычету. Нередко налоговые органы негативно относятся к этим затратам, поэтому часто приходится спорить и доказывать правоту компаний, которые причислили затраты к представительским расходам. Это можно сделать только при наличии соответствующего отчета и первичной документации, которая должна быть в полном размере.

Норматив представительских расходов

Аудит и расходы фирмы / Представительские расходы / Норматив представительских расходов

Страница 1

Представительские расходы являются нормируемыми расходами. Это значит, что при расчете налога на прибыль за отчетный (налоговый) период организация может учесть эти расходы в размере, который не превышает 4 процента от расходов на оплату труда предприятия за этот период.

Нормирование представительских расходов

Расходы и доходы при расчете налога на прибыль учитываются нарастающим итогом в течение года. Поэтому бухгалтеру необходимо пересчитывать сумму расходов, которая укладывается в установленный норматив. Делать это можно ежемесячно тем организациям, которые уплачивают ежемесячные авансовые платежи, или ежеквартально – тем предприятиям, которые перечисляют ежеквартальные авансовые платежи по налогу на прибыль.

Так как в налоговом учете нормируемые расходы учитываются не в полной сумме, то в бухгалтерском учете затраты оказываются выше, чем в налоговом. В то же время расходы, не учтенные в одном отчетном периоде, могут быть признаны в другом отчетном периоде.

Сумма сверхнормативных представительских расходов представляет собой постоянную разницу (п. 4 ПБУ 18/02). Возникшую постоянную разницу можно учитывать как на отдельном субсчете к счету учета затрат, или же отражать обособленно в регистрах аналитического учета.

В первом случае к счету учета затрат открывается два субсчета. Например:

– Субсчет 1 «Расходы, учитываемые в целях налогообложения»;

– Субсчет 2 «Расходы, не учитываемые в целях налогообложения».

Во втором случае сумма представительских расходов полностью отражается на синтетическом счете без применения субсчетов.

На основании постоянной разницы организация обязана формировать постоянные налоговые обязательства. Такое требование установлено пунктом 7 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02), которое утверждено приказом Минфина России от 19 ноября 2002 г. № 114н.

Если постоянная разница возникает в течение отчетного года, то в последующие периоды указанная сумма расходов может уложиться в установленный лимит. В этом случае начисленное постоянное налоговое обязательство необходимо уменьшить или вовсе списать.

Представительские расходы в пределах установленных лимитов могут учитываться при расчете налога на прибыль на основании тех же первичных документов, на основании которых они были приняты к бухгалтерскому учету.

В том случае, если сумма представительских расходов в бухгалтерском учете превышает лимит, установленный для целей налогообложения, бухгалтеру необходимо составить еще один документ – бухгалтерскую справку. В ней нужно рассчитать сумму представительских расходов, которая может быть учтена при расчете налога на прибыль.

Организация перечисляет авансовые платежи по налогу на прибыль ежемесячно, исходя из фактической прибыли.

За 11 месяцев 2006 года расходы организации по оплате труда составили 200 000 руб. Сумма представительских расходов, отраженная в бухгалтерском учете за этот период, равна 11 300 руб. (без учета НДС). Помимо расходов на организацию деловой встречи, транспортного и буфетного обслуживания, в них включены расходы на посещение театра и концертного зала в размере 2300 руб. Как мы уже говорили выше, в целях налогообложения указанные затраты не относятся к представительским расходам. Более того, они вовсе не учитываются в целях налогообложения. Поэтому включить в состав представительских расходов организация сможет 9000 руб. (11 300 – 2300).

При расчете налога на прибыль за этот период организация может учесть в составе затрат текущего отчетного периода представительские расходы в размере 8000 руб. (200 000 руб. х 4 %). Чтобы скорректировать данные бухгалтерского учета для целей налогообложения, в конце ноября бухгалтер организации составил следующий расчет:

В бухгалтерском учете организации были сделаны такие записи:

ДЕБЕТ 26-1 КРЕДИТ 60, 71, 76 …

– 8000 руб. – отражена сумма представительских расходов, которую можно учесть в целях налогообложения;

ДЕБЕТ 26-2 КРЕДИТ 60, 71, 76 ….

– 3300 руб. (1 000 + 2300) – отражена сумма представительских расходов, которая не учитывается при расчете налога на прибыль.

Сумма сверхнормативных представительских расходов в размере 1000 руб. (9000 руб. – 8000 руб.), а также величина расходов, связанных с проведением культурно-развлекательных мероприятий, в размере 2300 руб. является постоянной разницей, на основании которой бухгалтер сформировал постоянное налоговое обязательство:

ДЕБЕТ 99 субсчет «ПНО»

КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 792 руб. (3300 руб. х24 %) – отражена сумма постоянных налоговых обязательств.

В декабре 2006 года расходы на оплату труда составили 30 000 руб. Следовательно, в целом за год расходы на оплату труда равны 230 000 руб. Величина представительских расходов, осуществленных организацией за отчетный период, не изменилась.

Страницы: 1 2

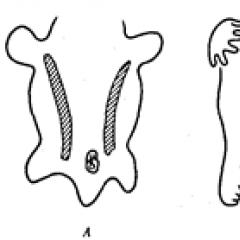

Разработочная таблица Начислена амортизация нематериальных активов: а) по патенту, использованному при производстве продукции А б) по программному обеспечению ЭВМ в управлении фирмой …

Учёт амортизации основных средств в бухгалтерском учёте

Стоимость объектов основных средств погашается посредством начисления амортизации. Амортизация — это возмещение износа основных средств в стоимостном выражении, заключающееся в постепенном перен …

Аудит расчетных операций

Рациональная организация контроля за состоянием расчетов способствует укреплению договорной и расчетной дисциплины, выполнению обязательств по поставкам продукции в заданном ассортименте и качеств …

В каком размере нормируются представительские расходы

Сумма представительских расходов уменьшает налогооблагаемую прибыль только при условии, что она не превышает 4% от затрат организации на оплату труда (ст. 264 НК РФ). Перечень этих затрат приведен в статье 255 НК РФ.

Сумма представительских расходов, которая превышает этот норматив, налогооблагаемую прибыль не уменьшает. Сумма НДС по представительским расходам, уменьшающим налогооблагаемую прибыль, принимается к вычету.

Как отразить в учете представительские расходы, рассмотрим на примере.

Пример

В марте ЗАО «Актив» принимало три делегации, прибывшие на переговоры для заключения договоров о продаже готовой продукции.

Для обеспечения приема делегации были оплачены расходы на проведение обедов с каждой делегацией на сумму 12 390 руб., в том числе НДС - 1890 руб.

Для оплаты представительских расходов работнику «Актива» Иванову был выдан аванс в сумме 15 000 руб.

При выдаче денежных средств под отчет бухгалтеру «Актива» надо сделать запись:

Дебет 71 Кредит 50-1

– 15 000 руб. – выданы наличные денежные средства Иванову для оплаты представительских расходов.

Расходы «Актива» на оплату труда работников в I квартале составили 180 000 руб.

Сумма представительских расходов, которые уменьшают налогооблагаемую прибыль, составляет.

Для расширения взаимовыгодного сотрудничества со своими контрагентами и заключения новых хозяйственных договоров организация должна проводить разного рода приемы. Затраты на такие мероприятия принято называть представительскими расходами.

БУХГАЛТЕРСКИЙ УЧЕТ

В настоящее время в нормативных актах не содержится определения представительских расходов. Его можно отыскать только в Письме Минфина РФ от 06.10.1992 № 94,

где оно выглядит так:

«Представительские расходы — это затраты организации, связанные с ее коммерческой деятельностью, по приему и обслуживанию

представителей других организаций и учреждений (включая иностранных), прибывших для переговоров с целью установления и поддержания взаимовыгодного сотрудничества,

а также участников, прибывших на заседания совета (правления) организации и ревизионной комиссии».

К представительским расходам Минфин РФ в указанном Письме относит следующие затраты:

- связанные с проведением официального приема (завтрака, обеда или другого аналогичного мероприятия) представителей (участников);

- транспортное обеспечение участников приема;

- посещение культурно-зрелищных мероприятий;

- буфетное обслуживание во время переговоров и мероприятий культурной программы;

- оплата услуг переводчиков, не состоящих в штате организации.

Это же определение использовалось во всех последующих документах, которые уточняли размер представительских расходов, учитываемых в себестоимости продукции (работ, услуг) для целей налогообложения, в том числе и в Приказе Минфина РФ от 15.03.2000 № 26н «Нормы и нормативы на представительские расходы, ..., регулирующие размер отнесения этих расходов на себестоимость продукции (работ, услуг) для целей налогообложения, и порядок их применения».

Признание представительских расходов в бухгалтерском учете

В бухгалтерском учете не установлено никаких ограничений по видам и размерам представительских расходов. Они включаются в состав расходов по обычным видам деятельности и признаются в том отчетном периоде, в котором возникли, независимо от времени фактической оплаты.

Основное требование — затраты на прием и обслуживание представителей других организаций должны быть связаны с установлением или поддержанием взаимовыгодного сотрудничества, а расходы на прием и обслуживание участников, прибывших на заседания совета или ревизионной комиссии — с работой этих органов. Представительские расходы, понесенные организацией, в полном объеме отражаются на счетах учета затрат.

Представительские расходы могут быть учтены в составе расходов по обычном видам деятельности предприятия (п. 5 — 8 ПБУ 10/99 «Расходы организации», утвержденного Приказом Минфина РФ от 06.05.1999 № 33). В этом случае представительские расходы являются текущими и учитываются на счетах 26 «Общехозяйственные расходы» или 44 «Расходы на продажу» в корреспонденции со счетами:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 71 «Расчеты с подотчетными лицами»;

- 76 «Расчеты с разными дебиторами и кредиторами».

В некоторых случаях представительские расходы могут быть отнесены на капитальные вложения, если они связаны с капитальным строительством, модернизацией, реконструкцией, приобретением основных средств или нематериальных активов. В этом случае они будут отражаться по дебету счета 08 «Вложения во внеоборотные активы» и включаться в первоначальную стоимость основных средств или нематериальных активов.

Представительские расходы могут быть включены в состав прочих операционных расходов, если они связаны с продажей основных средств, нематериальных активов или ценных бумаг. В этом случае сумма указанных расходов будет списана в дебет счета 91 «Прочие доходы и расходы» субсчет 2 «Прочие расходы».

НАЛОГОВЫЙ УЧЕТ

Определение и состав представительских расходов

Согласно НК РФ к представительским относятся расходы на официальный прием и обслуживание:

- представителей других организаций, которые участвуют в переговорах;

- участников, которые прибыли на заседание совета директоров, правления или иного руководящего органа.

В состав представительских расходов включаются 4 вида затрат предприятия.

- Расходы на проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) для этих лиц, а также для официальных лиц принимающей организации, которые участвуют в приеме.

- на аренду помещения;

- на его оформление и украшение;

- на оборудование стендов, проекторов и т.д.

- Расходы на транспортное обслуживание — доставка этих лиц к месту проведения представительского мероприятия или заседания руководящего органа и обратно.

- Расходы на буфетное обслуживание во время переговоров.

- Оплата услуг переводчиков, не состоящих в штате принимающей организации, по обеспечению перевода во время проведения представительских мероприятий.

По мнению налоговиков, в состав расходов на проведение официального приема включаются только те расходы, которые непосредственно связаны с организацией питания. Следовательно, все остальные расходы не учитываются в составе представительских. Речь в данном случае идет о следующих расходах:

Такая позиция изложена в Письме Департамента налоговой политики Минфина РФ от 12.03.2003 № 07-02-03/29.

Обратите внимание! Для целей налогообложения прибыли состав представительских расходов является закрытым т. е. при расчете налога на прибыль не учитываются расходы принимающей стороны:

- на оплату услуг по оформлению виз, проезда железнодорожным или авиационным транспортом представителей другой организации или совета директоров;

- на оплату их проживания во время проведения переговоров или заседания совета директоров в гостиницах или в арендованных квартирах.

В некоторых случаях налогоплательщикам удавалось оспорить это мнение налоговиков. Например, ФАС Северо-Западного округа в Постановлении от 17.05.2004 № А56-21571/03 встал на сторону налогоплательщиков. Он согласился с доводами истца о том, что организация может включить в состав представительских расходов затраты по оплате проживания участников официального приема.

Также не учитываются в составе представительских расходы:

- на организацию развлечения, отдыха, профилактики и лечения заболеваний;

- на приобретение цветов, подарков и сувениров для участников приема (Письмо УМНС РФ по г. Москве от 22.01.2004 № 26-08/4777);

- на обслуживание участников, которые прибыли на заседание ревизионной комиссии.

Поэтому те расходы, которые не указаны в п. 2 ст. 264 НК РФ, не уменьшают налогооблагаемую прибыль предприятия.

Признание представительских расходов

Согласно п. 1 ст. 252 НК РФ расходами признаются экономически обоснованные и документально подтвержденные затраты, которые были осуществлены организацией.

Под документально подтвержденными расходами понимаются затраты, заверенные документами, которые оформлены в соответствии с законодательством РФ.

В налоговом учете представительские расходы относятся к прочим расходам, связанным с производством и реализацией (п. 2 ст. 264 НК РФ). Такие затраты включаются в состав косвенных расходов, которые в полном объеме уменьшают доходы от производства и реализации текущего отчетного (налогового) периода (п. 2 ст. 318 НК РФ).

Представительские расходы, перечисленные в п. 2 ст. 264 НК РФ, включаются в состав расходов организации в целях налогообложения независимо от следующих условий:

- Место проведения приема представителей других организаций или заседание совета директоров. Прием или заседание может проводиться в том месте, где расположена принимающая организация, или в любом другом месте (в другом городе, в другой стране). При этом необходимо решать вопросы безопасности участников приема и технического обеспечения встречи.

- Количество участников и их состав как со стороны принимающей, так и со стороны контрагента. Организация самостоятельно определяет состав участников встречи.

- Конечный результат переговоров. При этом не имеет значения, подписан или нет договор по результатам встречи. В случае спора с налоговиками судьи обычно встают на сторону налогоплательщиков (см., например, Постановление ФАС Уральского округа от 17.06.2004 № Ф09-2441/04-АК).

- Цель переговоров. На официальном приеме могут решаться вопросы о реализации продукции (работ, услуг), о приобретении товаров (работ, услуг), совместной деятельности, слиянии предприятий и т.д.

Норматив представительских расходов

Представительские расходы являются нормируемыми расходами. Это значит, что при расчете налога на прибыль за отчетный (налоговый) период Вы можете учесть эти расходы в размере, не превышающем 4% от расходов Вашей организации на оплату труда за этот период.

Расходы и доходы при расчете налога на прибыль учитываются нарастающим итогом в течение года. Поэтому Вам необходимо пересчитывать сумму расходов, которая укладывается в установленный норматив. Делать это можно ежемесячно — если Вы уплачиваете ежемесячные авансовые платежи, или ежеквартально — если Вы перечисляете ежеквартальные авансовые платежи по налогу на прибыль.

Так как в налоговом учете нормируемые расходы учитываются не в полной сумме, то в бухгалтерском учете затраты оказываются выше, чем в налоговом. В то же время расходы, не учтенные в одном отчетном периоде, могут быть признаны в другом отчетном периоде.

Сумма сверхнормативных представительских расходов представляет собой постоянную разницу. Возникшую постоянную разницу можно учитывать как на отдельном субсчете к счетам учета затрат, так и обособленно в регистрах аналитического учета.

На основании постоянной разницы организация обязана формировать постоянные налоговые обязательства. Такое требование установлено п. 7 ПБУ 18/02, которое утверждено Приказом Минфина РФ от 19.11.2002 № 114н.

Если постоянная разница возникает в течение отчетного года, то в последующие периоды указанная сумма расходов может уложиться в установленный лимит. В этом случае начисленное постоянное налоговое обязательство необходимо уменьшить или вовсе списать.

Пример

000 «Призма» перечисляет авансовые платежи по налогу на прибыль ежемесячно, исходя из фактической прибыли.

За 11 месяцев 2004 г. расходы 000 «Призма» по оплате труда составили 200 тыс. руб. Сумма представительских расходов за этот период равна 9 тыс. руб. (без учета НДС).

При расчете налога на прибыль за этот период 000 «Призма» может учесть в составе затрат текущего отчетного периода представительские расходы в размере 8 тыс. руб. (200 000 руб. 4%).

Сумма сверхнормативных представительских расходов в размере 1 тыс. руб. (9 000 8 000) является постоянной разницей, на основании которой бухгалтер сформировал постоянное налоговое обязательство:

Д 99/субсчет «ПНО»

К 68/субсчет «Расчеты

по налогу на прибыль»:

240 руб. (1 000 руб. 24%) —

отражена сумма постоянных

налогового обязательства.

В декабре 2004 г. расходы на оплату труда составили 30 тыс. руб. Следовательно, в целом за год расходы на оплату труда равны 230 тыс. руб. Величина представительских расходов, осуществленных 000 «Призма» за отчетный период, не изменилась.

При расчете налога на прибыль в целом за 2004 г. 000 «Призма» может учесть представительские расходы в размере 9 200 руб. (230 000 руб. 4%). Значит, все представительские расходы 000 «Призма» укладываются в установленный норматив.

В бухгалтерском учете была сделана такая запись:

Д 99/субсчет «ПНО»

К 68/субсчет «Расчеты

по налогу на прибыль»:

сторнирована сумма 240 руб. —

ранее начисленного постоянного

налогового обязательства.

Как определить состав расходов на оплату труда

Состав расходов на оплату труда указан в ст. 255 НКРФ.

Если при расчете налога на прибыль Вы применяете метод начисления, то в состав расходов на оплату труда Вы включаете соответствующие суммы выплат в пользу работников, которые начислены за текущий отчетный (налоговый) период.

В случае использования кассового метода в состав расходов на оплату труда можно включить только те суммы выплат, которые фактически выплачены работникам из кассы Вашего предприятия или переведены по безналичному расчету (ст. 273 НК РФ).

Обратите внимание! Перечень расходов на оплату труда в соответствии со ст. 255 НК РФ намного шире, чем состав тех расходов, которые отражаются в бухгалтерском учете по кредиту счета 70 «Расчеты с персоналом по оплате труда».

Например, на основании п. 16 ст. 255 НК РФ в состав расходов на оплату труда включаются суммы:

- Платежей (взносов) организации по договорам обязательного страхования.

- Платежей (взносов) организации по договорам добровольного страхования или договорам негосударственного пенсионного обеспечения. Речь идет о договорах, которые заключены в пользу работников со страховыми организациями или негосударственными пенсионными фондами. При этом страховая организация или негосударственный пенсионный фонд должны иметь лицензию на ведение этих видов деятельности.

В бухгалтерском учете расходы на страхование отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» субсчет 1 «Расчеты по имущественному и личному страхованию».

Как составить справку о размере представительских расходов в пределах лимита

Представительские расходы в пределах установленных лимитов учитываются при расчете налога на прибыль на основании тех же первичных документов, на основании которых они были приняты к бухучету.

В том случае, если сумма представительских расходов в бухгалтерском учете превышает лимит, установленный для целей налогообложения, Вам необходимо составить еще один документ — бухгалтерскую справку. В ней нужно рассчитать сумму представительских расходов, которая может быть учтена при расчете налога на прибыль.

Учет представительских расходов в налоговых регистрах

Вы можете разработать специальный регистр для учета представительских расходов в целях налогообложения или воспользоваться регистром бухгалтерского учета, дополнив его необходимыми реквизитами (ст. 313НКРФ).

На наш взгляд, гораздо целесообразнее использовать второй вариант, т. к. дополнения будут небольшими. В бухгалтерский регистр необходимо внести:

- суммы расходов на оплату труда за отчетный период;

- определение предельной величины представительских расходов;

- сравнение ее с фактически произведенными затратами.

Меньшая из двух величин — предельная величина представительских расходов или фактически произведенные расходы — включаются в состав прочих расходов при расчете налога на прибыль.

НДС по представительским расходам

Обычно в стоимость услуг, которые оплачивает организация при приеме представителей других организаций, входит НДС.

Сумму «входного» НДС по представительским расходам Вы можете предъявить к налоговому вычету, если выполнены условия, перечисленные в ст. 171 и 172 НК РФ:

- представительские расходы приняты к бухгалтерскому учету;

- на представительские расходы имеется счет-фактура, в котором указана сумма НДС;

- представительские расходы оплачены, а сумма НДС выделена в платежном документе отдельной строкой;

- представительские расходы относятся к деятельности, которая облагается НДС.

НДС по сверхнормативным расходам

Довольно часто перед бухгалтером встает вопрос о том, можно ли предъявить к налоговому вычету сумму «входного» НДС, которая была уплачена по сверхнормативным представительским расходам?

Официальная позиция Минфина РФ изложена в Письме от 09.11.2004 № 03-04-11/201 «Об НДС по рекламным расходам». Так как рекламные расходы также являются нормируемыми, следовательно, мнение Минфина в отношении «сверхнормативного» НДС можно распространить и на представительские расходы.

Возместить «входной» НДС по нормируемым расходам можно только в том размере, который соответствует сумме представительских расходов, которая, в свою очередь, укладывается в норматив (п. 7 ст. 171 НК РФ), т. е. в ту часть расходов, которая учитывается при расчете налога на прибыль. НДС, который приходится на сверхнормативные расходы, по мнению Минфина РФ нельзя ни предъявить к налоговому вычету, ни учесть в составе расходов при расчете налога на прибыль. При этом специалисты финансового ведомства ссылаются на п. 49 ст. 270 НК РФ.

В бухгалтерском учете сумму «входного» НДС по сверхнормативным представительским расходам можно включить в состав расходов в том же месяце, в котором были учтены нормируемые расходы. Как правило, указанная сумма НДС списывается со счета 19 в дебет того же счета, на котором были учтены представительские расходы.

На наш взгляд, это не совсем верно.

Дело в том, что суммы «входного» НДС могут включаться в расходы на производство и реализацию товаров (работ, услуг) только в определенных случаях (п. 2 ст. 170 НК РФ), например:

- представительские расходы относятся к деятельности организации, которая не облагается НДС;

- организация не является плательщиком НДС;

- товары (работы, услуги) организация реализует за пределами РФ;

- представительские расходы относятся к операциям, которые не являются объектом обложения налогом на добавленную стоимость.

Таким образом, среди перечисленных случаев не указан такой, который относился бы к «входному» НДС по сверхнормативным расходам. Следовательно, эту сумму НДС нельзя отнести на затраты, связанные с производством и реализацией, или включить в первоначальную стоимость основного средства или нематериального актива.

Гораздо правильнее учитывать сумму «входного» НДС по сверхнормативным расходам в составе внереализационных расходов предприятия на субсчете 91 —2 «Прочие расходы».

В бухгалтерском учете предприятие может:

- распределять общехозяйственные расходы между различными видами деятельности пропорционально прямым затратам, заработной плате производственных рабочих, расходам на содержание оборудование и т.д.;

- полностью списывать их в конце каждого месяца в дебет счета 90 субсчет «Управленческие расходы».

Главное — нужно указать выбранный способ в учетной политике.

Однако входной НДС, которые относится к этим расходам, можно распределять только пропорционально удельному весу продажной стоимости облагаемой и необлагаемой продукции в общей стоимости отгруженных товаров.

В налоговом учете сумма НДС, не принятая к вычету, учитывается в составе прочих расходов, связанных с производством и реализацией продукции (ст. 264 НК РФ).

Пример

Медицинский центр 000 «Силуэт» оказывает населению медицинские и косметические услуги. Медицинские услуги не облагаются НДС (подп. 2 п. 2 ст. 149 НК РФ).

Предположим, что представительские расходы организации составили 11 800 руб., в том числе НДС — 1 800 руб.

000 «Силуэт» распределяет общехозяйственные расходы пропорционально прямым затратам. Так, на оказание медицинских услуг приходится 20% всех расходов, а на оказание косметических — 80%.

НДС организация платит ежемесячно.

В конце месяца 000 «Силуэт» должно распределить НДС по арендной плате по двум видам деятельности. Предположим, что в апреле доля выручки от оказания медицинских услуг составила 30%, а от оказания косметических услуг — 70%.

Сумма НДС по арендной плате, которая учитывается в ее стоимости, составит:

4 000 руб. 30% 1 200 руб.

Сумма НДС по арендной плате, которая принимается к вычету, составит:

4 000 руб. 1 200 руб. 2 800 руб.

В бухгалтерском учете 000 «Силуэт» делаются проводки:

| Д 26 К 60: |

20 тыс. руб. — отражены расходы по аренде офиса; |

| Д 19-2 К 60: |

4 тыс. руб. — выделена сумма НДС; |

| Д 60 К 51: |

24 тыс. руб. — перечислена арендная плата арендодателю; |

| Д 26 К 19-2: |

1 200 руб. — часть суммы НДС включена в арендную плату; |

| Д 20-1 К 26: |

16 тыс. руб. (20 000 руб. 80%) — часть общехозяйственных расходов включена в затраты на оказание косметических услуг; |

| Д 20-2 К 26: |

5 200 руб. (20 000 руб. 20% 1 200 руб.) — другая часть общехозяйственных расходов включена в затраты на оказание медицинских услуг; |

| Д 68/субсчет «Расчеты по НДС» К 19-2: |

2 800 руб. — часть суммы НДС принята к налоговому вычету. |

На наш взгляд, гораздо удобнее не включать «входной» НДС по сверхнормативным представительским расходам в состав затрат в том месяце, в котором были учтены указанные расходы, а учитывать его на счете 19 до конца года.

В конце года необходимо составить справку-расчет, в которой будет указана:

- сумма представительских расходов, которая была учтена при расчете налога на прибыль за год;

- сумма «входного» НДС, которая может быть предъявлена к налоговому вычету в отношении представительских расходов.

На основании этой справки-расчета Вы можете списать сумму «входного» НДС по представительским расходам в пределах установленных норм с кредита счета 19 в дебет счета учета расчетов с бюджетом (68).

Сумму «входного» НДС по сверхнормативным представительским расходам следует включить в состав расходов по обычным видам деятельности.

ДОКУМЕНТАЛЬНОЕ ОФОРМЛЕНИЕ

Оформлению документов на представительские расходы следует уделить особое внимание. Речь идет как о внутренних распорядительных документах, так и о внешних первичных документах (счета-фактуры, накладные, акты, товарные чеки и т.д.).

Действующие нормативно-правовые акты не содержат конкретного перечня документов, которые необходимо оформить для включения представительских расходов в общие затраты. Поэтому Вы вправе самостоятельно определить порядок расходования средств по данной статье, их документального оформления и контроля.

Внутренняя документация

Представительские расходы оформляются следующими внутренними организационно-распорядительными документами:

- приказом руководителя организации об осуществлении расходов на указанные цели;

- программой мероприятий, составом делегации приглашенной стороны с указанием должностей;

- списком представителей организации, которые принимают участие в переговорах или в заседаниях руководящего органа;

- перечнем должностных лиц организации, которые имеют право получать под отчет средства на проведение представительских мероприятий;

- порядком выдачи под отчет средств на представительские мероприятия;

- сметой представительских расходов, в которой следует указать предполагаемую величину расходов с разбивкой по конкретным статьям расходов, а также определить лицо, которое будет отвечать за прием делегации и за все произведенные расходы;

- актом (отчетом) об осуществлении представительских расходов, подписанным руководителем организации, в котором должны быть указаны суммы фактически произведенных представительских расходов, а также даны ссылки на документы, подтверждающие произведенные расходы;

- отчетом об израсходованных сувенирах или образцах готовой продукции с указанием, что, кому и сколько вручено;

- меню, утвержденным директором столовой, если обед предоставлялся столовой предприятия, причем калькуляция должна составляться без наценки;

- авансовым отчетом с приложением подлинников соответствующих первичных документов (чеков ККМ и товарных чеков с подробной расшифровкой вида и количества товарно-материальных ценностей, счетов из ресторана, накладных, счетов-фактур, торгово-закупочных актов и т.д.).

Перечисленные выше документы составляются под конкретное мероприятие. Все они, за исключением авансового отчета, не имеют унифицированных форм. Поэтому эти документы Вы должны разработать самостоятельно. При этом следует учитывать, что бухгалтерские документы должны содержать обязательные реквизиты, о которых идет речь в ст. 9 Закона о бухгалтерском учете:

- название документа;

- дата составления;

- наименование организации, от которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции в натуральном и денежном выражении; наименование должностных лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- личные подписи указанных лиц.

Кроме того, в этих документах необходимо отразить следующую информацию:

- дату деловой встречи или приема;

- место проведения этого мероприятия;

- программу мероприятий;

- состав участников со стороны организации и представителей другой организации;

- цель проведения мероприятия;

- сумму предполагаемых расходов.

Обратите внимание!

Цель официальных приемов должна быть приведена в соответствии с теми формулировками, которые приведены в п. 2 ст. 264 НК РФ.

Например, цели проведения официального приема могут быть следующие:

- Обсуждение вопросов об исправлении недочетов в работах по существующим контрактам.

- Обсуждение вопросов о финансировании работ по существующим контрактам или об увеличении объемов финансирования по этим контрактам.

- Обсуждение вопроса о заключении новых контрактов.

- Обсуждение технических аспектов существующих и предполагаемых контрактов (технические термины и т.д.).

Эти формулировки в качестве типовых, а также другие технические аспекты встречи рекомендуется отражать во всех внутренних документах организации:

- в приказе на организацию официального приема;

- в программе проведения встречи;

- в отчете о проведенных переговорах.

Желательно, чтобы формулировка «проведение переговоров» фигурировала и в первичных документах по представительским расходам, которые Вы получите от контрагентов.

Для включения представительских расходов в состав затрат по обычным видам деятельности необходимо, чтобы прослеживалась взаимосвязь между официальным приемом и деятельностью предприятия. Это может быть подтверждено:

- заключенными договорами;

- подписанными контрактами, протоколами о намерениях;

- деловой перепиской.

Итогом заседания совета, общего собрания акционеров, правления должно быть принятие решения или протокола.

Первичные документы

После проведения представительских мероприятий необходимо собрать все документы, которые подтверждают расходы, понесенные на организацию официального приема.

- Затраты, связанные с проведением официального приема (завтрака, обеда или другого аналогичного мероприятия) представителей (участников).

- товарных накладных типовой унифицированной формы № ТОРГ-12;

- накладных на внутреннее перемещение, передачу товаров, тары типовой унифицированной формы № ТОРГ-13.

- Транспортное обеспечение участников приема.

- двусторонний Акт об оказании транспортных услуг, подписанный заказчиком и подрядчиком;

- счет на оплату транспортных услуг;

- счет-фактуру на сумму оказанных транспортных услуг;

- путевые листы автомобилей, оказывавших транспортные услуги.

- путевые листы автомобилей, задействованных в этом мероприятии;

- авансовые отчеты водителей на приобретение ГСМ с приложением чеков АЗС.

- Буфетное обслуживание во время переговоров и мероприятий культурной программы.

- счетами;

- договорами на оказание услуг;

- заказ-счетами типовой унифицированной формы № ОП-20, актами на отпуск питания по безналичному расчету типовой унифицированной формы № ОП-22, которые утверждены Постановлением Госкомстата РФ от 15.12.1998 № 132.

- продукция винодельческой промышленности (подкласс 91 7000);

- продукция ликеро-водочной, спиртовой, пивоваренной промышленности (подкласс 91 8000).

- сложившиеся, то есть устойчивые и достаточно определенные в своем содержании;

- широко применяемые;

- не предусмотренные законодательством;

- применяемые в какой-либо области предпринимательской деятельности.

- Оплата услуг переводчиков, не состоящих в штате организации. Указанные расходы подтверждаются договором и актом приемки-передачи услуг.

- Посещение культурно-зрелищных мероприятий.

Приобретение продуктов подотчетными лицами при проведении официального приема приходуется по данным авансового отчета на счет 10 «Материалы» субсчет «Продукты для представительских целей».

Эти продукты списываются на счета учета затрат на основании:

Указанные формы утверждены постановлением Госкомстата РФ от 25.12.1998 № 132.

Списание других материальных ценностей, например сувениров, оформляется требованием-накладной типовой унифицированной формы № М-11, утвержденной Постановлением Госкомстата РФ от 30.10.1997 № 71а.

Одним из видов представительских расходов является транспортировка гостей в период проведения переговоров (из аэропорта в гостиницу, из гостиницы к месту переговоров и обратно) (п. 2 ст. 264 НК РФ).

Транспортировку делегации может осуществлять специализированная организация, с которой принимающая сторона должна заключить соответствующий договор.

После оказания транспортных услуг принимающая сторона должна получить:

Для транспортного обслуживания принимающая сторона может задействовать свой собственный транспорт. В этом случае документами, которые подтверждают факт осуществления представительских расходов, будут:

В буфетное обслуживание включается, как правило, предложение участникам во время кратковременных перерывов на переговорах чая, кофе, минеральной воды, соков и т.д. Расходы на буфетное обслуживание оформляются:

Что касается алкогольных напитков, то налоговые органы придерживаются в отношении них прямо противоположных мнений.

Например, в Письме УМНС РФ по Московской области от 10.03.2004 № 04-27/03000 говорится, что расходы на алкоголь не предусмотрены перечнем расходов на представительские цели, которые указаны в п. 2 ст. 264 НК РФ, и, следовательно, не учитываются при расчете налога на прибыль.

Однако НК РФ не уточняет, что понимать под расходами на завтрак, обед, ужин или буфетное обслуживание, тогда как утверждение, что в ходе этих мероприятий употребляются пищевые продукты, является бесспорным.

Согласно Общероссийскому классификатору продукции ОК 005-93, который утвержден Постановлением Госстандарта России от 30.12.1993 №301, к продукции пищевой промышленности (класс 91 0000) относятся также:

Специалисты МНС РФ считают, что расходы организации на алкогольную и табачную продукцию при проведении официального приема могут включаться в представительские расходы, которые учитываются в целях налогообложения прибыли, но только в тех размерах, которые предусмотрены обычаями делового оборота при проведении деловых переговоров (см. Письмо МНС РФ от 15.12.2003 № 02-5-10/127).

Аналогичной позиции придерживается и Минфин РФ (см. Письмо Минфина РФ от 09.06.2004 № 03-02-05/1/49).

Однако ни один нормативный документ в области налогообложения не дает определения понятию «обычаи делового оборота», и уж тем более не устанавливает нормы потребления алкогольных напитков во время официальных приемов.

Определение этого понятия содержится в п. 1 ст. 5ГКРФ.

«Обычаем делового оборота является сложившееся и широко применяемое в какой-либо области предпринимательской деятельности правило поведения, не предусмотренное законодательством, независимо от того, зафиксировано оно в каком-либо документе или нет».

Таким образом, правила поведения превращаются в обычаи делового оборота в том случае, если обладают следующими признаками:

Соответственно, употребление алкогольных напитков на официальных приемах является обычаем делового оборота. Но к этому вопросу необходимо подходить осмотрительно, с позиции разумной достаточности.

Хотя никакой регламентации употребления алкогольной продукции налоговым законодательством не установлено, количество выпитого алкоголя, на наш взгляд, должно находиться в пределах разумных норм употребления спиртных напитков, например, не более 50—100 г водки или коньяка на одного человека, не более 0,3 — 0,5 л пива и т.д.

Вы можете разработать и утвердить нормы потребления спиртных напитков при проведении деловых переговоров в расчете на одного человека в сутки, а затем учитывать расходы на алкоголь в качестве отдельной статьи затрат на буфетное или ресторанное обслуживание по каждому официальному приему в зависимости от количества участников официального приема.

Посещение культурно-зрелищных мероприятий может быть подтверждено накладной на приобретение входных билетов.

Как учитывать представительские расходы при совмещении упрощенки и ЕНВД

В бухгалтерском учете — как обычно.

При расчете единого налога — не учитываются. При расчете ЕНВД — не имеют значения.

Утверждаю Иванов И. И.

(подпись)

Генеральный директор ООО «Смайл»

(дата утверждения)

Акт

о списании представительских расходов

на официальный прием представителей

ЗАО «Смайл» 05.01.2005 г.

|

Вид расходов |

Дата возникновения |

Сумма, включая НДС, руб. |

Основание |

|

Стоимость официального ужина в ресторане |

Заказ-счет № 28 от 05.01.2005 от ООО «Харчевня трех пескарей» |

||

|

Буфетное обслуживание |

Чек ККМ ООО «Ашан» № 2146 от 05.01.2005 |

||

|

Транспортные расходы |

Договор на оказание транспортных услуг № 894 от 30.12.2004, счет № 12 от 05.01.2005 от ООО «Попутчик» с приложением путевых листов» |

||

Представительские расходы можно учесть только в размере 4 % от фонда оплаты труда?

У многих организаций возникают вопросы по нормированию расходов по налогу на прибыль. Как правильно рассчитать величину представительских расходов в пределах нормы - читайте в статье.

Вопрос: Представительские расходы можно учесть только в размере 4 % от фонда оплаты труда? Больше этой величины ни в каком случае учитывать нельзя в налоговом учете? 4 % от фонда оплаты труда в отчетном периоде, т.е. каждом квартале, или с какой периодичностью? Допустим в 1 квартале представ. расходы были 20 тр, во втором 30 тр, в третьем 50 тр и тд., с каждого квартала, чтобы не превышало 4 % от начисленной заработной платы, ведь она тоже может меняться из квартала в квартал.? Какие расходы непосредственно относятся к представительским. Так же интересует как определять нормируемые расходы и не нормируемые, например на ту же рекламу?

Ответ: Представительские расходы можно учесть только в пределах норматива: не больше 4 процентов от расходов на оплату труда (п. 2 ст. 264 НК РФ).

Нормативы, которые привязаны к конкретным показателям (выручке, расходам на оплату труда и т. д.), рассчитывайте в конце каждого отчетного периода по налогу на прибыль (ежемесячно или раз в квартал) (п. 2 ст. 285 НК РФ). Вести учет доходов и расходов для расчета налога на прибыль нужно нарастающим итогом с начала года (п. 7 ст. 274 НК РФ). Поэтому нормируемые расходы, которые по итогам квартала (месяца) являются сверхнормативными, по итогам года (следующего отчетного периода) могут уложиться в норматив. Соответственно, в следующих периодах (до конца календарного года) их можно будет включить в состав затрат, уменьшающих налогооблагаемую прибыль (письмо Минфина России от 6 ноября 2009 г. № 03-07-11/285).

Детального перечня затрат, которые можно назвать представительскими, в пункте 2 статьи 264 НК РФ нет. Но в нем обозначены конкретные мероприятия, в рамках которых возникают представительские расходы, уменьшающие налогооблагаемую прибыль:

– официальный прием представителей других организаций с участием официальных лиц принимающей стороны;

– доставка представителей других организаций и официальных лиц принимающей стороны на мероприятие и обратно;

– буфетное обслуживание представителей других организаций и официальных лиц принимающей стороны во время переговоров;

– перевод выступлений участников или печатных текстов, которые используют в ходе мероприятия.

Обоснование

Как учесть при расчете налога на прибыль нормируемые расходы

Состав нормируемых расходов

Определить сумму представительских расходов для расчета налога на прибыль вы можете самостоятельно. Для этого воспользуйтесь Расчетчиком .

Расходы

Теперь о самих расходах. Детального перечня затрат, которые можно назвать представительскими, в пункте 2 статьи 264 Налогового кодекса РФ нет. Но в нем обозначены конкретные мероприятия, в рамках которых возникают представительские расходы, уменьшающие налогооблагаемую прибыль:*

– официальный прием (завтрак, обед, ужин) представителей других организаций с участием официальных лиц принимающей стороны. По этой статье затрат можно учесть, например, расходы на ресторан или закупку продуктов и приготовление обеда силами организации, которая проводит мероприятие;

– доставка представителей других организаций и официальных лиц принимающей стороны на мероприятие и обратно. По этой статье затрат можно учесть, например, оплату автотранспорта, арендованного для перевозки участников из гостиницы к месту конференции (в пределах одного населенного пункта). Стоимость перелетов (переездов) участников из своих городов к месту конференции к представительским расходам не относится (письмо ФНС России от 18 апреля 2007 г. № 04-1-02/306). Так же как и затраты на их экскурсионное обслуживание, организацию развлечений и питание вне официальной части;

– буфетное обслуживание представителей других организаций и официальных лиц принимающей стороны во время переговоров. По этой статье затрат можно учесть, например, оплату услуг предприятий общепита во время кофе-пауз или расходы на организацию буфета силами организации, которая проводит мероприятие;

– перевод выступлений участников или печатных текстов, которые используют в ходе мероприятия. По этой статье удастся учесть оплату услуг только привлеченных переводчиков. Если переводом занимаются штатные сотрудники принимающей стороны, то их зарплата к представительским расходам не относится.

Расчет нормативов

Нормативы устанавливаются в виде фиксированных сумм (компенсация за использование личного транспорта в служебных целях, расходы на питание экипажей морских, речных и воздушных судов и т. п.) или привязываются к определенным показателям – фонду оплаты труда за отчетный (налоговый) период, выручке от реализации и т. д. (представительские, рекламные расходы и т. п.). Нормативы, которые нужно учесть при включении в базу по налогу на прибыль нормируемых расходов, приведены в таблице.

Нормативы, которые привязаны к конкретным показателям (выручке, расходам на оплату труда и т. д.), рассчитывайте в конце каждого отчетного периода по налогу на прибыль (ежемесячно или раз в квартал) (п. 2 ст. 285 НК РФ). Вести учет доходов и расходов для расчета налога на прибыль нужно нарастающим итогом с начала года (п. 7 ст. 274 НК РФ). Поэтому нормируемые расходы, которые по итогам квартала (месяца) являются сверхнормативными, по итогам года (следующего отчетного периода) могут уложиться в норматив. Соответственно, в следующих периодах (до конца календарного года) их можно будет включить в состав затрат, уменьшающих налогооблагаемую прибыль (письмо Минфина России от 6 ноября 2009 г. № 03-07-11/285).*

Пример отражения в бухучете и при налогообложении нормируемых расходов. Сумма представительских расходов превышает установленный норматив. Организация платит налог на прибыль и применяет кассовый метод*

В феврале директор ООО «Альфа» А.В. Львов встречался с представителями организации-партнера с целью заключения договора поставки товаров. Во время встречи организация понесла представительские расходы в размере 5000 руб. (без НДС). Сумма расходов отражена в авансовом отчете Львова и подтверждена первичными документами.

В бухучете «Альфы» сделана запись:

Дебет 26 Кредит 71

– 5000 руб. – приняты к учету представительские расходы.

Организация применяет кассовый метод, налог на прибыль платит ежемесячно.

За январь–февраль общая сумма расходов на оплату труда в «Альфе» составила 90 000 руб.

Предельная величина представительских расходов равна:

90 000 руб. х 4% = 3600 руб.

Фактическая сумма представительских расходов больше норматива. Поэтому при расчете налога на прибыль за февраль ее нельзя сразу же списать в уменьшение налоговой базы.

На сверхнормативную часть представительских расходов в размере 1400 руб. (5000 руб. – 3600 руб.) бухгалтер начислил отложенный налоговый актив:

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 280 руб. (1400 руб. х 20%) – отражен отложенный налоговый актив с разницы между представительскими расходами, отраженными в бухгалтерском и налоговом учете.

Документы на представительские расходы: их стало меньше

Чтобы подтвердить представительские расходы, достаточно отчета и приложенной к нему «первички». Так считают финансисты. И мы не будем с ними спорить. представительские расходы нормируются в размере >>>

Налоговый учет расходов

Представительские расходы учитываются в целях налогообложения прибыли в соответствии с подпунктом 22 пункта 1 статьи 264 НК РФ.

При этом они нормируются: такие расходы признаются в течение отчетного (налогового) периода в состав прочих расходов в размере, не превышающем 4 процента от расходов налогоплательщика на оплату труда за этот период.

Что относится к представительским расходам

Представительские расходы нормируются в размере установленном законом. К представительским относятся расходы организации на официальный прием и обслуживание представителей других организаций, участвующих в переговорах в целях установления или поддержания взаимного сотрудничества, а также участников, прибывших на заседания совета директоров (правления) или иного руководящего органа налогоплательщика, независимо от места проведения мероприятий.

Итак, выделим несколько основных признаков, по которым произведенные организацией расходы можно отнести к представительским:

- данные расходы должны быть связаны с официальным приемом и обслуживанием представителей других организаций (участников, прибывших на заседание совета директоров (правления) или иного руководящего органа налогоплательщика);

- данные лица должны прибыть для ведения переговоров (участи в заседания руководящего органа налогоплательщика);

- цель переговоров - установление и поддержание сотрудничества (в частности, заключение контракта, предварительного договора) либо решение определенных вопросов организации;

- представительские расходы признаются таковыми независимо от места проведения переговоров (заседания совета директоров или иного органа налогоплательщика).

К представительским расходам, в частности, относятся:

- расходы на проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) для указанных лиц, а также официальных лиц организации, участвующих в переговорах;

- транспортное обеспечение доставки этих лиц к месту проведения представительского мероприятия или заседания руководящего органа и обратно;

- буфетное обслуживание во время переговоров;

- оплата услуг переводчиков, не состоящих в штате налогоплательщика, по обеспечению перевода во время проведения представительских мероприятий.

Прочие расходы, например, оплата проезда железнодорожным или авиатранспортом делегаций до места проведения переговоров, оплата их проживания во время проведения переговоров, не являются представительскими. Такой вывод подтверждается судебной практикой (постановление ФАС Московского округа от 23.05.11 № КА-А40/4584-11). Хотя и такие затраты можно учесть в целях налогообложения прибыли на основании подпункта 49 пункта 1 статьи 264 НК РФ (постановление ФАС Московского от 23.05.11 № КА-А40/4584-11 , Уральского от 08.11.05 № Ф09-4994/05-С7 округов).

Документальное подтверждение затрат

Но не следует забывать о норме статьи 252 НК РФ о том, что расходы должны быть документально подтверждены.

Мнение финансистов

В письме от 10.04.14 № 03-03-Р3/16288 Минфин России указал, что в отношении представительских расходов конкретного перечня первичных документов, подтверждающих эти расходы, не установлено. Поэтому для налогового учета можно использовать любые первичные документы, свидетельствующие об их обоснованности и производственном характере. В частности, документом, подтверждающим обоснованность представительских расходов, может быть отчет о представительских расходах, утвержденный руководителем организации. При этом все расходы, перечисленные в отчете расходах, должны быть подтверждены соответствующими первичными документами. То есть, по мнению Минфина России, для документального подтверждения представительских расходов достаточно отчета о представительских расходах, утвержденного руководителем организации, и первичных документов к нему.

К такому выводу финансовое ведомство пришло на основании анализа пункта 10 раздела IV плана мероприятий («дорожная карта») «Совершенствование налогового администрирования», утвержденного распоряжением Правительства РФ от 10.02.14 № 162-р и статьи 252 НК РФ.

Хотя иногда отчета и первички может быть недостаточно….

Так, положения плана мероприятий «Совершенствование налогового администрирования» не относятся к налоговому законодательству. А из пункта 1 статьи 252 НК РФ следует, что документы, которыми оформляется та или иная расходная операция, должны не только подтверждать факт расхода, но и указывать на характер, а в некоторых случаях, и на цель расхода.

Мнение специалистов

По нашему мнению, у компании должны быть следующие документы на представительские расходы:

- приказ (распоряжение) руководителя организации об осуществлении расходов;

- смета представительских расходов;

- отчет о представительских расходах по проведенным мероприятиям.

- первичные документы, подтверждающие расходы.

Приказ руководителя об осуществлении представительских расходов может быть двух видов: общий, то есть закрепляющий общие условия осуществления представительских расходов, принимаемый, как правило, на длительный срок, и разовый, то есть утверждаемый руководителем предприятия для проведения конкретных мероприятий.

Что касается сметы (калькуляции) представительских расходов, которая составляется конкретно под какие-либо представительские мероприятия, то в данном документе необходимо отразить:

- цель представительских мероприятий;

- дату и место их проведения;

- программу мероприятий;

- состав приглашенной делегации;

- участников принимающей стороны;

- величину расходов на представительские цели.

После осуществления представительских расходов также должен составляться отчет или акт, подписанный руководителем предприятия с указанием сумм фактически произведенных расходов.

Сумма представительских расходов, отраженная в отчете (акте), подтверждается первичными учетными документами:

В случае приобретения товаров (услуг) на представительские цели подотчетным лицом подтверждающими документами будут являться первичные документы, выданные соответствующими организациями (например, кассовые и товарные чеки, акты приема-передачи товаров (выполненных услуг)), а также авансовый отчет об использовании подотчетных сумм.

В случае использования в представительских целях собственной продукции или товаров, приобретенных для осуществления производственной деятельности, их передача на представительские цели должна осуществляться на основании соответствующих актов с указанием видов и стоимости передаваемых ценностей с приложением первичных документов (например, товарно-транспортной накладной, требованием-накладной). При этом необходимо учитывать, что в случае самостоятельной переработки товаров, направленных на представительские цели, например приготовление каких-либо блюд собственными силами (буфетом, столовой), данные расходы должны также подтверждаться калькуляцией расходов.

Подобное оформление представительских расходов позволит учесть их при налогообложении прибыли (постановление ФАС Восточно-Сибирского от 27.11.13 № А33-19185/2012 , Московского от 04.08.10 № КА-А40/6672-10 округов).

Выводы

В этой связи считаем более правильным руководствоваться позицией Минфин России, выраженной в более раннем письме от 13.11.2007 № 03-03-06/1/807 , которая согласуется с изложенным подходом документального подтверждения представительских расходов.

Максим Егоркин,

ведущий юрист Группы компаний «Налоговый щит»

Далеко не все расходы, связанные с деловыми встречами и переговорами, можно учесть при расчете налога на прибыль как представительские. Мнения судов и налоговых инспекторов по вопросу квалификации тех или иных затрат расходятся.

Налоговым законодательством установлен четкий перечень расходов, классифицируемых как представительские 1 . Данный перечень, в частности, включает расходы:

- на проведение официального приема или обслуживание представителей других организаций, участвующих в переговорах, в целях установления или поддержания взаимного сотрудничества, а также участников, прибывших на заседание совета директоров (правления) или иного руководящего органа;

- транспортное обеспечение доставки указанных лиц к месту проведения мероприятия и обратно;

- буфетное обслуживание во время переговоров;

- оплату услуг переводчиков, не состоящих в штате налогоплательщика, по обеспечению перевода во время проведения представительских мероприятий.

При этом не относятся к представительским затраты на организацию развлечений, отдыха, профилактики или лечения заболеваний. Все представительские расходы нормируются * . Сумма принимаемых расходов не может превышать норматив, равный четырем процентам от расходов на оплату труда. Однако прежде чем рассчитывать норматив, необходимо принять решение, можно ли классифицировать конкретный вид расхода как представительский. Поможет в этом книга "Годовой отчет - 2013".

Представительские или прочие?

На практике организации сталкиваются со многими разновидностями затрат, которые потенциально могут быть включены в состав представительских расходов. Например затраты на визовую поддержку и проживание деловых партнеров, прибывших на официальную встречу. Сможет ли компания признать данные расходы? Официальная позиция контролирующих ведомств такова: "расходы на оформление виз деловым партнерам и представителям руководящего органа, а также оплата их проживания в период проведения официальных мероприятий не относятся к представительским расходам" 2 . Их аргумент: данный вид затрат не указан в перечне представительских расходов, приведенном в Налогового кодекса. Тем не менее арбитражные суды подходят к данному вопросу менее формально. Многим компаниям удается доказать, что расходы на проживание прибывших на мероприятие партнеров или владельцев (руководителей) компании могут включаться в представительские расходы 3 .

Кроме того, некоторые суды признают, что, даже если расходы на проживание нельзя отнести к представительским затратам, их можно учесть в составе прочих расходов. Основание - подпункт 49 пункта 1 статьи 264 Кодекса 4 .

Из документа

Федерального арбитражного суда Уральского округа от 8 ноября 2005 г. № Ф09-4994/05-С7

Затраты по оказанию содействия в приеме делегации <...>, по мнению инспекции, являются представительскими, но документально не подтверждены (п. 1.7 решения инспекции).

Удовлетворяя требования предприятия в данной части, суды первой и апелляционной инстанций исходили из того, что указанные затраты обоснованны и документально подтверждены, соответствуют подп. 49 п. 1 ст. 264 Кодекса.

Вывод судов правильный, соответствует материалам дела и действующему законодательству.

Итак, учитывая положительную судебную практику, полагаем, что в общем случае организация может включать данный вид затрат в состав представительских расходов.

Расчет норматива для списания расходов

Показатель, необходимый для расчета норматива (т. е. сумма выручки или расходы на оплату труда), становится известен компании лишь по окончании отчетного года. При этом подобные затраты могут быть понесены значительно раньше (например в начале года). Поэтому нужно ежеквартально корректировать сумму представительских расходов, признаваемых при расчете базы по налогу на прибыль.

Кроме того, на конец I квартала, полугодия и 9 месяцев у фирмы могут возникнуть суммы недосписанного "входного" НДС по представительским расходам.

Пример

В 1 м полугодии отчетного года фирма оплатила представительские расходы в размере 35 400 руб. (в т. ч. НДС - 5400 руб.). Расходы на оплату труда за этот период - 360 000 руб.

360 000 руб. x 4% = 14 400 руб.

14 400 руб. x 18% = 2592 руб.

При отражении данных затрат в учете делают записи:

ДЕБЕТ 19 КРЕДИТ 60

– 5400 руб. - учтен "входной" НДС по представительским расходам;

ДЕБЕТ 44 КРЕДИТ 60

– 30 000 руб. (35 400 – 5400) - отражены представительские расходы;

ДЕБЕТ 09 КРЕДИТ 68

– 3120 руб. ((30 000 руб. – 14 400 руб.) x 20%) - учтен отложенный налоговый актив;

ДЕБЕТ 68 КРЕДИТ 19

– 2592 руб. - частично принят к вычету НДС по представительским расходам.

За 9 месяцев отчетного года расходы на оплату труда - 620 000 руб.

Сумма представительских расходов, принимаемая при налогообложении прибыли, составит:

620 000 руб. x 4% = 24 800 руб.

Сумма "входного" НДС, принимаемая к вычету по представительским расходам, будет равна:

24 800 руб. x 18% = 4464 руб.

В отношении представительских расходов компании следует досписать НДС в сумме:

4464 – 2592 = 1872 руб.

В связи с увеличением суммы представительских расходов, учитываемых при налогообложении прибыли, размер отложенного налогового актива уменьшится на:

3120 руб. – (30 000 руб. – 24 800 руб.) x 20% = 2080 руб.

Операции по досписанию суммы НДС и уменьшению размера отложенных налоговых активов будут отражены записями:

ДЕБЕТ 68 КРЕДИТ 19

– 1872 руб. - досписана сумма НДС по представительским расходам;

ДЕБЕТ 68 КРЕДИТ 09

– 2080 руб. - уменьшена сумма отложенных налоговых активов по представительским расходам.